こんにちは、練馬区の税理士須江です!

税理士によって税額は変わる?

税理士によって納税額の差が出るかと言えば、私は出ると思っています。

きちんと色々な節税対策を提案する税理士もいれば、ただ単に申告をするだけの税理士もいますので、税理士によって納税額に差は出ます。

また、税理士業界特有の慣行として、税理士の資格のない職員がお客様の対応から申告まで全て行って、税理士が殆どチェックをしないケースも多々ありますので、そのような場合はその職員のレベルに応じたサービスしか受けられていませんので、経験の浅い人間が担当者になった場合は、きちんとしたサービスを受けられていない場合も結構あります。

お客様はちゃんと所長税理士が目を通していると思われていますが、実際には殆どノーチェックといったケースも多々あります。

他の税理士さんから弊社に変更されたお客様の中には、もっと早く来ていただければ余計な税金を払わずに済んだのにと思うことが多々ありました。

ちょっとしたアドバイスで税額が変わることもあります

先日も他の税理士さんから弊社に変更になったお客様に今年の納税の説明をしてきました。

他の税理士さんから弊社に来た時に、奥様の給与の設定を変更すれば夫婦の世帯合計の納税額はかなり少なくなる旨を説明して給与の金額を変更しました。

今年の確定申告が完了して納税額が確定したので、前年までの給与の設定の場合と変更後の給与の設定の場合でどれくらいの納税額の差が出たかというと約80万円程でした。

夫婦それぞれの所得税の税率でどの位の給与の設定が一番節税になるかをきちんとシミュレーションすれば簡単に出来る事ですが、今までの税理士からはそういった提案は全くなかった様です。

この状態を5年継続すれば納税額で400万円もの差になります。

この様に税理士が変わることによって納税額が変わるという事は私の経験上ではかなりの確率であります。

小規模企業共済を知らない方が多い

個人の所得税の節税対策でよく使われるものに小規模企業共済があります。

簡単に説明すると、個人事業主や中小企業の役員の方が、将来の退職金の為に積立をする制度で、掛け金は全額所得控除をすることが出来ます。

従いまして、所得税の税率が高い人ほど節税効果が高くなります。

しかしながら、この制度を知っている人は以外と少ないのが現実です。

他の税理士さんから弊社に来たお客様の中で、小規模企業共済に加入していた方は今までに一人しかいませんでした。

その方は、お父様が税理士でしたので、弊社に来る前からきちんと節税対策をされている方でした。

それ以外の方は全て小規模企業共済の存在自体を知らない状態でしたので、今までの税理士さんは何も説明をしていなかったということになりますし、お客様は節税の機会を逃していたという事になります。

小規模企業共済の制度やメリットを説明すると殆どの方が加入されます。

まとめ

税理士によって税金の金額が変わることは多々あります。

但し、税金の知識が少ないお客様が今の税理士がきちんと最善の策を提案してくれているかは判断が出来ない事が殆どだと思います。

お客様は税理士がやっているのだからちゃんとやってくれていると信じていますが、現実的には残念ながらそうでもないことが往々にしてあります。

今の税理士が信頼の出来る税理士さんであれば全く問題ありませんが、そうでない場合は、一度他の税理士さんにセカンドオピニオンとして見てもらうのも一つの方法だと思います。

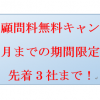

弊社も個別コンサルティングでセカンドオピニオンのメニューをご用意しておりますので、お気軽にご相談ください。