こんにちは、練馬区の税理士須江です!

相続税の申告業務は時間がかかります

弊社の2つの柱の業務の内の1つが相続税の申告業務です。

現在も数件の申告業務を受託して作業を行っていますが、非常に判断に迷う事が多く最終結論を出すまでにかなりの時間を要します。

税法の解釈の仕方で税額が大きく変わる業務の為、出来るだけお客様の納税額を少なくする事に全力を尽くしますし、そこが税理士の力量の見せ所でもありますので、時間がかかってもとことん調べ尽くして最善を尽くします。

小規模宅地の特例に関しては慎重に判断します

土地の評価額を下げる特例として小規模宅地の特例があります。

居住用の宅地や事業用の宅地に関しては最大で評価額を2割に下げる事が出来る特例です。

例えば、被相続人の自宅の土地の評価額が5千万円のケースにおいて、この特例の適用要件を満たせば評価額が1千万円に下がります。

非常にインパクトのある特例だけに、適用要件を満たしているかどうかに関しては、慎重に判断しなければなりません。

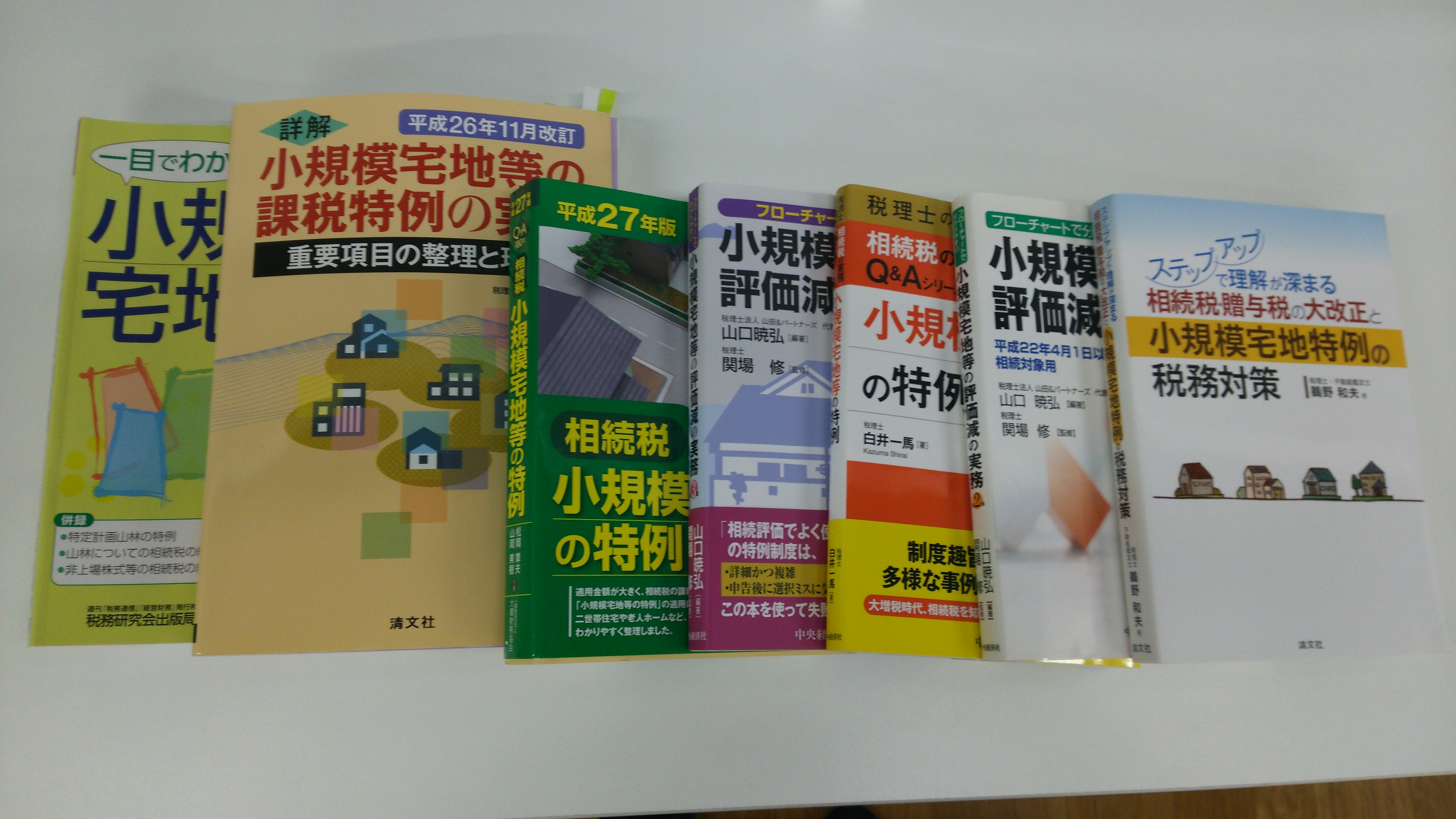

小規模宅地の特例だけに関する書籍も弊社が所有するだけでも7冊あります。

これ以外にも小規模宅地の特例に関する本はたくさん出ていますので、それだけ税理士が判断に迷う部分でもあるのでしょうね。

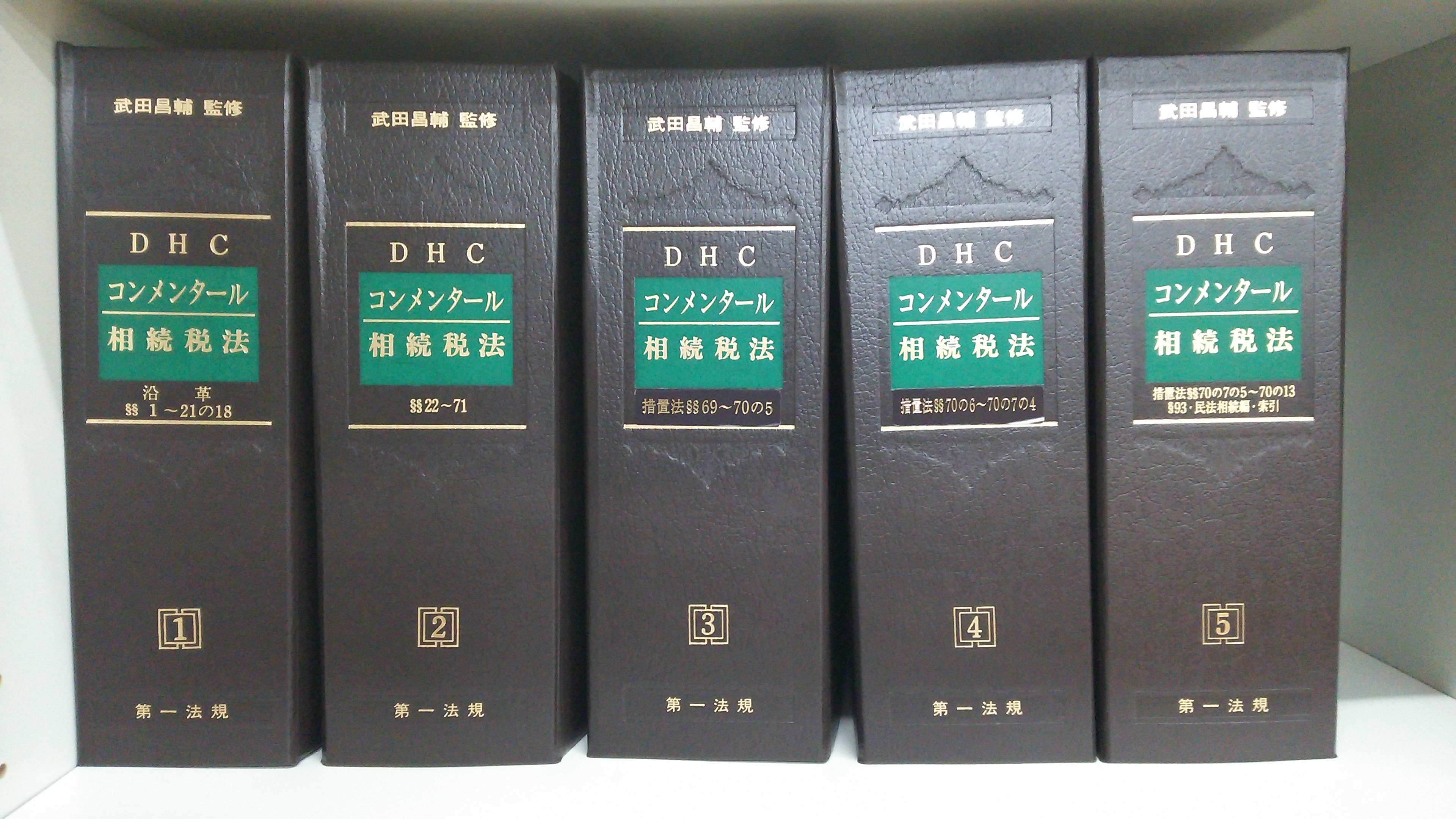

また、小規模宅地の特例以外にも弊社の書籍の中でも相続税関係の書籍が圧倒的に多いです。

特にコンメンタールは必需品です。

差し替え式の書式のため、コストは掛かりますが常に最新の情報に更新されています。

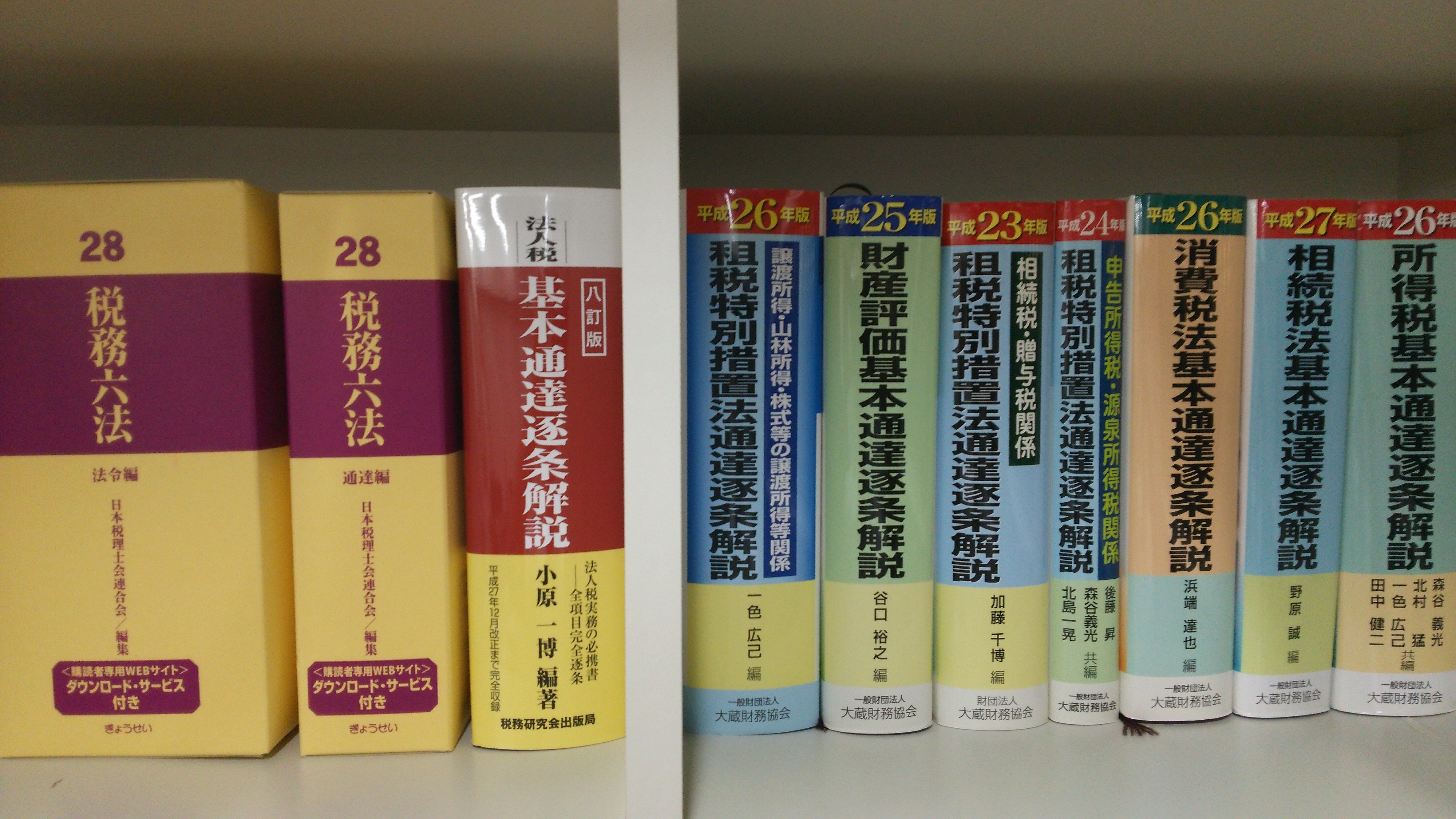

税務六法及び各種通達の逐条解説は絶対に欠かせません。

調べる方法

私の場合はだいたい以下の要領で調べていきます。

・まずはインターネットで検索して、ネット上にある記事である程度の論点整理をします。

・弊社の所有している書籍で該当する部分を読みます。

・該当する条文及び通達関係を読みます。

・国税不服審判所の裁決事例及び過去の判例等があれば読みます。

この様な流れで調べていきますが、それでも判断に迷う部分は多々出てきます。

過去に判例があっても弊社のケースと前提条件が微妙に異なるケースもありますし、条文の解釈の仕方によっても結論が異なってきます。

法律では全てを規定できるものではありませんので、必ずグレーゾーンが存在します。

税務調査で否認されないようにするには徹底的に調べて理論武装をする必要があります。

また、事実関係が非常に大事になりますので、お客様からヒアリングをきちんとして正しく事実関係を把握する事も大切な要素になってきます。

まとめ

この様に相続税申告業務は非常に神経を使いますし、色々と調べたり、現地調査や役所調査にも時間がかかります。

従いまして、税理士の中には相続税の申告業務を受けない方も沢山いますが、弊社ではきちんと対応出来る様にこれからも日々研鑽していきたいと思います。